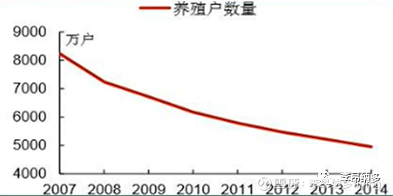

我国生猪养殖业长期以散养为主,行业集中度较低,散养户和中小规模养殖场数量众多,2007年时,全国养殖户数量高达8000多万户,不过近年来,受环保政策趋严、养殖用地稀缺、非洲猪瘟等疫病频发、生猪价格剧烈波动、食品安全加速推进等因素的影响,生猪养殖行业散养户退出明显,进一步加快了我国生猪养殖标准化、规模化、现代化的进程。

根据行业机构多个方面数据显示,2022年我国生猪出栏量排名前20的养猪企业合计出栏1.68亿头,同比增长23.5%,占全国生猪总出栏量的24%,2021年时这个数据是1.36亿头,占比20%,2020年是7808万头,占比15%,2019年是6208万头,占比11%,由此可见,我国生猪养殖行业集中度,近年来呈现持续上升的趋势。

不过,与发达国家相比,我国生猪养殖行业集中度依然较低,规模化发展仍是未来的趋势,2022年,中国生猪养殖业能繁母猪CR10为20.4%,而美国生猪养殖业能繁母猪CR10为56.4%,其中有突出贡献的公司 Smithfield Foods 仅一家能繁母猪市占率就达到了19%,可见中国生猪养殖行业仍以散户为主,行业集中度还有继续提升的空间。

下图是猪价1991年-2018年的走势图,从图中我们大家可以看出,猪价的底部在不断抬升,从1992年的3块多,到1999年的5块,再到2022年的14块,猪价每轮下跌的低点基本都要比上一轮更高。

支撑猪价底部不断抬升的力量,正是散户的养殖成本,生猪养殖有6大成本,分别是仔猪成本、饲料成本、防疫保健成本、人力成本、水电成本以及折旧成本或场地租赁成本。

其中饲料成本占比最大,约占总成本的50%-60%,其次是仔猪成本,占总成本的25%左右,接着是人力成本,占总成本的20%左右,饲料成本中,主要是豆粕和玉米,我们从豆粕期货和玉米期货近20年的价格趋势上,也显而易见,饲料成本是在不断上涨的。

饲料的上涨同时又会带动生猪成本上涨以及仔猪成本上涨,人力成本更是随着经济的增长而增长,这些成本的上涨其实都可以归咎于通货膨胀,只要通货膨胀不停止,养殖成本就会慢慢的高,未来的猪价底部也会比当前的底部价格更高。

以前的散养户想进入养殖行业,只需要在自己家附近搭个木棚,买几头仔猪就可以开始养猪了,但是自2014年起,我国就施行了比较严格的环保禁养政策,像这种简易的猪舍显然是不符合要求的,以后再想养猪,就需要建设符合环保要求的猪舍,这种猪舍的造价肯定会更高,价格高就会把很多小资金的农户拒之门外。

其次是非瘟之后,普通的散养户基本不具备防疫能力,只要非瘟一来,养的几十头猪就会全部死亡,损失巨大,要想防范非瘟,首先就要做到每天一次消毒工作,包括对猪圈、工具、运输车辆、饲料以及进出人员等都要消毒,尤其是饲料,还要进行高温消毒,其次要隔绝各种传染源,比如蚊子、苍蝇、老鼠、寄生虫等,最后就是对病猪的及时清理和掩埋,防止病毒传播扩散。

对于非瘟的防范,普通人是没有多少认知的,如果做不到防范非瘟,其实是不适合养猪的,这也是一道很重要的门槛。

即便有些散养户跨过了以上两道门槛,也会面临一个问题,那就是养殖成本很可能会高于规模企业的养殖成本,现在的大型猪企,可以做到智能饲喂,一名员工同时养几千头甚至上万头猪,而普通散户根本做不到,那么它的养殖成本就会比规模企业的高,在猪周期下行期间,成本高企的养殖户会最先扛不住而退出市场,随着规模企业的市占率慢慢的升高,行业的平均成本也会向规模企业的平均成本靠拢,做不到低成本、没有一点竞争优势的散养户,慢慢就会被市场淘汰。

关于猪周期的波动是减弱还是维持现状,网上可谓众说纷纭,争议很大,我个人更倾向于未来的猪周期波动会继续存在,但波动幅度会逐渐减弱,时间周期会逐步拉长。

我们先看导致周期波动剧烈的因素有哪些:首先第一个就是散户太多,筹码太分散,行情好时一窝蜂上,行情差时一窝蜂散,玩家不稳定,就会加剧周期的波动,但是未来随着规模化的提升,筹码会更稳定,周期波动就会更小,举个极端的例子,当整个行业最终就剩一家公司后,猪价还会剧烈波动吗?那肯定就不会了。

第二个是养殖行业门槛较低,进出很容易,以前散户想养猪了,随便搭个棚子就能养,但是现在不行了,要建设符合环保要求的猪舍,有了资金门槛,其次是非瘟环境下,不具备防疫能力的,也不能随便养了,行业有了技术门槛,这些门槛拦住了大量的散户,让门槛里的玩家变得更少,筹码更稳定。

第三个是信息闭塞,不知道市场上的产能情况,没办法做到控制出栏节奏,但是未来随着行业集中度的提升,大规模的公司占比超过特殊的比例后,比如超过70%,养殖户只要关注大规模的公司的补栏情况,就能判断市场上大概有多少生猪,就能更好的控制出栏节奏,避免猪价大幅波动。

第四个是养殖户业务单一,现金流只来源于养猪业务,抗风险能力弱,但是未来随着大型猪企规模扩张,业务开始向上下游延伸,向上做饲料、动保业务,向下做屠宰、加工业务,不再单纯的依靠周期波动来获取利润,届时,这些猪企的抗风险能力更强,会比以往更能熬过周期底部,同样的,因为大家都变得更能抗之后,也会使得猪周期的时间拉长。

证券之星估值分析提示天康生物盈利能力比较差,未来营收成长性较差。综合基本面各维度看,股价合理。更多

证券之星估值分析提示牧原股份盈利能力平平,未来营收成长性一般。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示温氏股份盈利能力比较差,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

以上内容与证券之星立场无关。证券之星发布此内容的目的是传播更多详细的信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关联的内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。